Im November las ich im Economist einen Artikel mit der Überschrift „House of Horrors: Das Platzen der globalen Immobilienblase ist erst halbwegs vorbei“.

Normalerweise achte ich genau darauf, wenn der Economist eine Blase ankündigt, denn im Gegensatz zu der täglichen Achterbahnfahrt von Aktienjubel und Angst, die man in den meisten US-Zeitungen lesen kann, haben die Autoren dort ein fundiertes Verständnis von, nun ja, Wirtschaft. Mit diesem relativ einfachen Wissen können Sie viele der ausgeprägtesten Wutausbrüche der Finanzwelt als „Bullshit“ abtun und stabile Anlagerenditen einfahren, während Ihre Daytrading-Nachbarn von einem Bärenmarkt erdrückt werden.

In dem Artikel, den ich gelesen habe, wies der Economist darauf hin, dass der Immobilienmarkt weltweit sehr unterschiedlich auf die große Finanzkrise von 2008 reagiert hat.

Hier in den USA sind die Preise landesweit vom Höchststand bis zum Tiefststand um etwa 34 % gefallen. Hinter dieser Zahl verbergen sich jedoch einige noch brutalere Rückgänge: In den wohlhabendsten und angebotsbeschränkten Gebieten wie Manhattan und San Francisco haben die Preise kaum eine Delle erlitten. In wilderen und spekulativ überbauten Gegenden wie Phoenix, Las Vegas und Miami wurden einige Viertel bis zu 75 % billiger, und Zwangsvollstreckungen machten in mehreren aufeinander folgenden Jahren mehr als die Hälfte aller Immobilienverkäufe aus.

Im Vereinigten Königreich sanken die Preise nur um 10 %, bevor sie wieder stiegen. (Weitere Analysen zur Situation im Vereinigten Königreich/London finden Sie in diesem schönen Artikel auf Monevator). Und in Kanada, nur eine Kanufahrt von dem brutal niedergeschlagenen Markt in Detroit entfernt, sind die Preise ungebremst weiter gestiegen und haben immer neue Rekorde aufgestellt. Die Einwohner von Toronto fallen in der Regel in Ohnmacht, wenn ich ihnen erzähle, dass sie derzeit ein luxuriöses Haus mit vier Schlafzimmern, Palmen und Blick auf die Berge für weniger als den Wert ihres Ein-Parkplatzes kaufen können.

Wenn Sie also fragen: „Sind Häuser überbewertet?“, müssen Sie die Frage qualifizieren, indem Sie eine Stadt und ein Land angeben. Die Situation ist von Ort zu Ort sehr unterschiedlich. Aber wie kann man den wahren Wert eines Hauses beurteilen? Eine Wohnung in New York City ist sicherlich mehr wert als eine gleich große Wohnung in St. Louis, denn die Situation von Angebot und Nachfrage unterscheidet sich drastisch. Aber wie viel mehr ist sie wert?

Wohnungswirtschaftler sind am besten qualifiziert, diese Entscheidung zu treffen, und sie tun dies, indem sie mindestens diese beiden Faktoren messen:

- Das Preis-Miet-Verhältnis

- Das Preis-Einkommens-Verhältnis

Wenn Sie sich diese Dinge ansehen und sie mit den historischen Durchschnittswerten für Ihr Gebiet vergleichen, können Sie sich ein gutes Bild davon machen, ob Sie sich in einer Blase oder in einer Pleite befinden.

In den USA stieg das Preis-Einkommens-Verhältnis bis Mitte der 2000er Jahre sprunghaft um 75 % an, doch der anschließende Absturz brachte es auf einen niedrigeren Stand als je zuvor. Heute liegt es mindestens 20 % unter seinem historischen Durchschnitt.

In Kanada hingegen ist das Preis-Einkommens-Verhältnis so hoch wie nie zuvor und liegt mindestens 29 % über dem Durchschnitt. Im Vereinigten Königreich liegt diese Überbewertung bei 20 %.

Das Preis-Miet-Verhältnis ist einfach ein Maß dafür, wie viel ein Haus im Vergleich zu den Bruttoeinnahmen kostet, die es bei einer Vermietung einbringen würde. Eine gängige Faustregel ist hier 20. Wenn ein Haus mehr als das 20-fache der Jahresmiete kostet, sind die Preise in dieser Gegend möglicherweise überhitzt. Im Rahmen des Zwangsversteigerungsprojekts haben wir ein Haus erworben, das nach der Renovierung etwa das Zehnfache der Jahresmiete kostete – ein guter Kauf. In San Francisco kosten Häuser etwa das 30-fache ihrer Jahresmiete – ein schlechter Kauf. Mit der Zeit kehren diese Dinge zu ihrem historischen Mittelwert zurück – die Preise werden fallen und/oder die Mieten steigen.

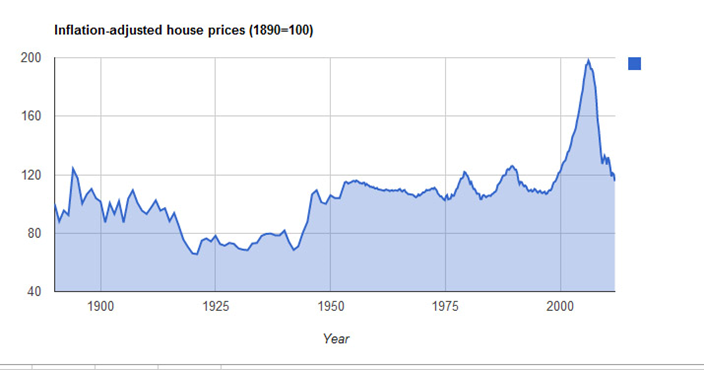

Preis-Einkommens- und Preis-Miet-Verhältnis sind gute Kennzahlen, aber es ist nicht immer einfach, eine große Tabelle mit den Daten für jede Stadt zu finden. Wenn Sie nur einen schnellen Überblick haben möchten, können Sie sich eine Tabelle der inflationsbereinigten Hauspreise ansehen. Und warum? Weil sowohl die Mieten als auch die Einkommen im Laufe der Zeit in etwa mit der Inflationsrate* steigen, und das gilt auch für die Hauspreise. Wenn Sie sehen, dass die Hauspreise viel schneller steigen als die Inflation, sollten Sie sich vor Blasen in Acht nehmen.

Da ich ein großer Fan des Buches Irrationaler Überschwang“ des Ökonomen Robert Shiller bin, besuchte ich seine Website und lud die Tabelle mit den Immobilienpreisen herunter, aus der ich diese Grafik mit den inflationsbereinigten US-Hauspreisen von 1890 bis Ende 2011 erstellte:

Dr. Shiller beobachtet seit vielen Jahren sowohl die Aktienkurse als auch die Immobilienpreise und rief in den 2000er Jahren „Bubble! Riesige dumme Blase! Hallo!“. Hört jemand zu? Hört auf, Häuser und Aktien zu kaufen! Schaut euch meine Grafiken an!“.

Die meisten von uns haben nicht auf ihn gehört, aber die Informationen waren für diejenigen, die das Wissen hatten, sie im Auge zu behalten, schon immer da. Eine Vermögensblase bildet sich, wenn genügend Menschen kollektiv sagen: „Diesmal ist es anders, und die [Häuser/Aktien/Goldbarren/Tulpenzwiebeln] werden für immer mehr wert sein als je zuvor. Die Blase sieht aus wie ein Teil des Diagramms, der nicht dazugehört, verdächtig ähnlich wie das, was wir heute beim Goldpreis sehen.

Niemand kann die Zukunft auch nur annähernd mit 100-prozentiger Sicherheit vorhersagen. Aber mit einem guten Verständnis der Wirtschaft, um einige fundierte Vermutungen anzustellen, können Sie gelegentlich eine Ineffizienz in der Herdenmentalität der Welt erkennen und vermeiden, einen Haufen Ihres Geldes in der Stampede zu verlieren.

Im heutigen Fall ist die „Herde“ der Strom ängstlicher junger Paare, von denen ich regelmäßig höre, dass sie Dinge sagen wie „Ich würde niemals ein Haus kaufen wollen – sieh nur, wie sehr die Preise gefallen sind! Und hast du schon gehört, was das Klopapier der Federal Reserve mit der Staatsverschuldung anstellt und wie die europäische Schuldenkrise den Untergang des Kreuzfahrtschiffs Carnival Cruise verursacht hat und dass Goldbarren heutzutage die einzige sichere Zutat für Salatdressing sind?“.

Damals, 2006, riet mir die Herde, „eine 2-Schlafzimmer-Eigentumswohnung in Miami für 600.000 Dollar zu kaufen, weil es einer der begehrtesten Orte der Welt ist und die Preise jährlich um 30 % gestiegen sind, was bedeutet, dass sie 1,2 Millionen Dollar wert sein würde, noch bevor die Garantie für den neuen Kühlschrank abgelaufen ist“. (Ich umschreibe nur grob ein paar Immobilienbroschüren, die ich während einer Reise gelesen habe, die ich damals dorthin unternommen habe, aber Sie verstehen, was ich meine).

Im Falle des US-Immobilienmarktes bin ich zuversichtlich, dass er sich allmählich erholen wird. Der aktuelle Bestand an unverkauften Häusern ist beim derzeitigen Verkaufstempo auf etwa 6 Monate gesunken (von einem Höchststand von über 12 Monaten im Januar 2009), den niedrigsten Stand seit dem Frühjahr 2006. Da das Angebot weiter sinkt und die Zwangsvollstreckungen allmählich verschlungen werden, werden die Preise wieder steigen.

In meiner eigenen Stadt sehe ich solide Renditen für Mietobjekte, und die Kosten für Eigentum sind niedriger als die Kosten für Miete. Ebenso wichtig ist, dass viele Häuser zu einem Preis erhältlich sind, der unter den Kosten für ihren Bau liegt, wenn man von Grundstückskosten von Null ausgeht. Definitionsgemäß werden unter diesen Preisbedingungen keine neuen Häuser gebaut, was bedeutet, dass die Hauspreise steigen müssen, solange die Bevölkerung meiner Stadt weiter wächst, da das Angebot an verfügbaren Häusern sinkt.

In Toronto würde ich jedoch anders wetten. Die Hauspreise sind dort viel schneller gestiegen als die Einkommen, so dass die jüngsten Hauskäufer eine Rekordverschuldung aufweisen. Die Menschen konkurrieren miteinander, um Häuser zu einem höheren Preis als dem Angebotspreis zu kaufen, weil sie befürchten, dass die Preise morgen noch höher sein werden. Obwohl das kanadische Finanzsystem stabiler ist als das der USA im Jahr 2008, könnte jede Änderung der Kauflust, der Beschäftigung oder der Zinssätze eine sich selbst nährende Schleife von Preisrückgängen auslösen, die zu weiteren Preisrückgängen führen, bis die oben genannten Preisverhältnisse wieder auf ihre historischen Normen zurückfallen. Ich könnte mich irren, aber in Anbetracht der ungewissen Zukunft werde ich meine Wetten auf der Grundlage meiner besten Einschätzung der Wahrscheinlichkeiten abschließen.

Ihr eigenes Vorgehen sollte von einer unvoreingenommenen Einschätzung des Wohnungsmarktes in Ihrem Land und Ihrer Stadt abhängen. Schauen Sie sich die historischen Preise und das Preis-Miet-Verhältnis sowohl in Ihrer eigenen Stadt als auch in anderen Orten an, in denen Sie vielleicht gerne leben würden. Ein Haus oder eine Wohnung zu mieten, erscheint im Moment als eine weniger düstere Entscheidung, wenn Sie dadurch während Ihrer Arbeitsjahre eine Menge Geld sparen und später ein günstigeres Haus in einer lebenswerteren Stadt kaufen können. In den USA könnte der Zeitpunkt für einen Kauf jedoch schon in den nächsten Jahren gekommen sein.

* Ich glaube, Ökonomen würden sagen, dass die Mieten mit der Inflation steigen, während die Einkommen mit dem BIP-Wachstum steigen, das traditionell einige Prozent höher ist als die Inflation. Aber theoretisch würde dies dazu führen, dass wir im Laufe der Zeit immer weniger Geld für das Wohnen ausgeben. Daher ist es möglich, dass die Mieten und Wohnungspreise etwas schneller steigen als die Inflation, während andere Produkte wie Lebensmittel und Gebrauchsgüter langsamer steigen, wie wir es in den letzten 100 Jahren gesehen haben. Aber wie auch immer, ich denke, meine Grafik ist immer noch nützlich. Möchte sich ein Wirtschaftswissenschaftler dazu äußern?